◆第一問:既然實價課稅就要一致,買賣土地明明有虧損,為什麼還要我去繳土地增值稅?

答:房地合一稅為所得稅,有賺錢才需要繳稅,買賣土地如果賠錢,是不需要繳房地合一稅的。房地合一稅上路後。現行土增稅仍照舊運作,因此仍要繳交土增稅,不過,實際已繳納的土增稅,無論適用的優惠稅率多少,將能全數在所得稅基內減除,可望讓納稅人的應稅所得減少,不會重覆課稅,也降低稅務負擔。

◆第二問:我本來住在台北,因工作調到高雄,在當地買了一間房子,後來公司裁員,我只好把高雄的房子賣掉,但是為何要被課到45%的重稅?

答:只要符合自住條件的自用住宅,就能適用房地合一稅的自住優惠,課稅所得在400萬以下免稅;超過400萬部分,則按10%課稅。

◆第三問:老爸花了2,000萬買了一間房子,最近不幸往生。我繼承這間房子去賣,為什麼只能用800萬的土地公告現值、房屋評定現值當成本?而且在一年內賣掉,還要被課到45%?

答:符合自住條件的住宅,課稅所得在400萬以下免稅;超過400萬部分,則按10%稅率課稅,稅率並非45%。

另外,出售繼承、受贈取得的不動產,財政部也釋出利多,成本計算方式從寬認定,將按繼承或受贈時的房屋加計土地的公告現值總額,乘上持有期間的消費者物價漲幅,作為出售房地產的成本,稅負可望下降。

◆第四問:我拿老家的土地跟建商合建,房子蓋好後我拿

土地去換房子,除了要繳

契稅、土地增值稅以外,還要繳很重的所得稅,政府為何不鼓勵我更新改建、促進土地利用呢?

答:與建商合建後換回的房屋,日後出售有賺錢才需要繳房地合一稅,而且長期持有超過2年在10年以內稅率訂為20%;超過10年稅率訂為15%,以鼓勵長期持有。符合條件的自用住宅,課稅所得在400萬以下免稅;超過400萬部分,則按10%課稅。

◆第五問:為了擁有一間自己的房子,我辛苦工作去還房貸。最近因為家中急需現金周轉,不得已要賣屋求現,為什麼房貸利息、房屋稅、地價稅都不能扣掉,政府不承認這些繳給銀行與政府的錢,還把這些支出當作獲利課稅,對我們小老百姓來說真不公平。

答:房地合一稅僅針對出售不動產的利得課稅,房貸利息、房屋稅及地價稅,就像每個人的生活費一樣,在課徵綜所稅時也無法扣除,因此在不動產交易裡,也無法視為成本扣除。

◆第六問、法國出售主要住宅一戶免稅、德國出售持有3年以上自用住宅免稅、日本自用住宅有相當台幣810萬免稅額、英國出售自用住宅不超過5000平方公尺免稅,美國對過去5年中至少有2年以上用作自用住宅,有50萬美金獲利可以免稅,為何台灣人出售自用住宅只能有400萬免稅額,而且6年才能用一次?

答:各國稅制、房價及物價情況都不一樣,在比較稅制時,不能單就免稅額來認定課稅是輕是重;事實上,按照現有稅制,美國、德國的不動產交易課稅,比台灣更重。

◆第七問、我家的土地被政府區段徵收,政府為了減少財務壓力,希望大家盡量領取抵價地,還告訴我們將來去賣抵價地時,土地增值稅可以打六折,可是為何還要我繳一筆全額的所得稅?

答:房地合一稅是為了導正房地分開課稅的稅制漏洞,而且有所得才需要繳稅,有助維護租稅公平。未來政府也將放寬,讓抵價地可併計區段徵收前的持有期間,可望適用長期優惠,對納稅人更有利。

◆第八問、因為景氣不好,我好不容易才把房子賣掉,但是國稅局卻認為我賣的價格低於行情,要用國稅局認定的標準來課我的所得稅,為何不相信我?

答:如果民眾賣房子的售價,確實低於市場行情,只要提出相關證明,國稅局都會核實課稅,不會影響納稅人的權益。

◆第九問、我因為要貸款,在100年5月把土地信託給銀行,到了110年2月,這筆土地塗銷信託回到我名下,再賣的時候為什麼要用新制課所得稅?

答:只要信託的受益人為同一人,取得不動產的時點是在105年1月1日之前,即使房地合一稅上路後才出售不動產,也不會被課房地合一稅。

◆第十問、都是一樣賣房子,公司賣都可以明年5月繳,為何個人賣卻要一過戶就要在30天內馬上繳?

答:房地合一稅是分離課稅制,具有稅負較低的好處,如果在5月合併報繳綜合所得稅,最高稅率將達45%,反而加重納稅人的稅務負擔。

房地合一稅僅針對出售不動產的利得課稅,房貸利息、房屋稅及地價稅,就像每個人的生活費一樣,在課徵綜所稅時也無法扣除,因此在不動產交易裡,也無法視為成本扣除。

針對繼承、受遺贈不動產的情形,得將被繼承人、遺贈人或配偶的持有期間合併計算,納稅人可望少繳一點稅。

另外,房地交易所得的計算,是以成交價減掉房地取得的成本及費用為所得額;包括契稅、印花稅、代書費、公證費、裝潢修繕費用等,都可當做成本扣除;仲介費、廣告費、清潔費、搬運費等也可做為費用減除。

取得房屋所有權後,繳納的房屋稅、地價稅、管理費、清潔費、金融機構借款利息,不能列為費用減除。

三類屋主不必煩惱房地合一稅制

新制的核心就是鼓勵長期持有,抑制短期炒作

第一類是「長期持有的自用屋主」

只要持有滿6年,就有新台幣400萬元獲利扣除額,其餘採10%課稅,如果賺得不多,可能連稅都不用繳。

持有並實際居住滿6年,且無供營業使用或出租,課稅所得在400萬元以下免稅,超過400萬元部按10%課徵

第二類是「換屋或重購自用屋主」

舊制的重購退稅只有小屋換大屋才有退稅,新制不論大屋換小屋,或小屋換大屋都能退稅;新制上路之後,換大屋全額退稅,換小屋按比例退稅

第三類為「取得所有權之前的預售屋訂購戶賣給下一手的屋主」

這類交易屬於權利交易,不適用房地合一稅,賣家的獲利併入年度所得課稅

如因剛繼承受贈與房產又在短期內售出需繳高額房地合一稅之狀況

如因剛繼承受贈與房產又在短期內售出需繳高額房地合一稅之狀況

可來電與我討論幫您在合法的範圍模式解套!!

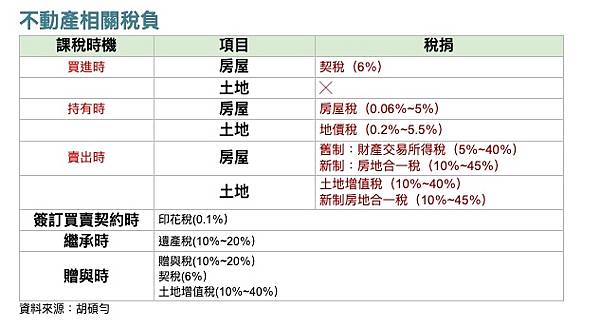

圖片教懂您了解房地合一稅

黃代書 0982-888424

{{ article.title }}

{{ article.title }}